Sistema tributario de los Estados Unidos

Los Estados Unidos tiene gobiernos federales, estatales y locales separados, con impuestos en cada uno de estos niveles. Los impuestos gravan la renta, las nóminas, la propiedad, las ventas, las plusvalías, los dividendos, las importaciones, las sucesiones y las donaciones, así como diversas tasas. En 2020, los impuestos recaudados por las administraciones federal, estatal y local ascendieron al 25,5% del PIB, por debajo de la media de la OCDE del 33,5% del PIB.[1]

Las políticas fiscales y de transferencias de EE. UU. son progresivas y, por tanto, reducen la desigualdad efectiva de ingresos, ya que los tipos impositivos suelen aumentar a medida que aumenta la renta imponible. Como grupo, los trabajadores con ingresos más bajos, especialmente los que tienen personas a su cargo, no pagan impuestos sobre la renta y, de hecho, pueden recibir una pequeña subvención del gobierno federal (procedente de créditos por hijos y del Crédito por Ingreso del Trabajo.[2] Los impuestos recaen mucho más sobre las rentas del trabajo que sobre las del capital. Los impuestos y subvenciones divergentes para diferentes formas de ingresos y gastos también pueden constituir una forma de imposición indirecta de unas actividades sobre otras. El gobierno federal, la mayoría de los gobiernos estatales y algunos gobiernos locales gravan la renta neta de las personas físicas y jurídicas. A los ciudadanos y residentes se les grava la renta global y se les permite un crédito por impuestos extranjeros. Los ingresos sujetos a impuestos se determinan con arreglo a las normas de contabilidad fiscal, no a los principios de contabilidad financiera, e incluyen casi todos los ingresos de cualquier fuente, salvo que, como resultado de la promulgación de la Ley de Reducción de la Inflación de 2022, las grandes empresas están sujetas a un impuesto mínimo del 15% cuyo punto de partida son los ingresos anuales de los estados financieros.

La mayoría de los gastos empresariales reducen la renta imponible, aunque se aplican límites a unos pocos gastos. Las personas físicas pueden reducir la base imponible mediante desgravaciones personales y determinados gastos no empresariales, como los intereses de la hipoteca de la vivienda, los impuestos estatales y locales, las contribuciones benéficas y los gastos médicos y de otro tipo que superen determinados porcentajes de los ingresos.

Las normas estatales para determinar la renta imponible suelen diferir de las federales. Los tipos impositivos marginales federales varían entre el 10% y el 37% de la renta imponible.[3] Los tipos impositivos estatales y locales varían ampliamente según la jurisdicción, entre el 0% y el 13,30% de la renta,[4] y muchos son graduados. Los impuestos estatales suelen tratarse como un gasto deducible para el cómputo de impuestos federales, aunque la ley tributaria de 2017 impuso un límite de 10.000 dólares a la deducción de impuestos estatales y locales («SALT», por sus siglas en inglés), lo que elevó el tipo impositivo efectivo de las rentas medias y altas en los estados con impuestos elevados. Antes del límite de la deducción SALT, la deducción media superaba los 10.000 dólares en la mayor parte del Medio Oeste, y superaba los 11.000 dólares en la mayor parte del noreste de Estados Unidos, así como en California y Oregón.[5] Los estados más afectados por el límite fueron el área triestatal (NY, NJ y CT) y California; la deducción SALT media en esos estados fue superior a 17.000 dólares en 2014.[5]

Estados Unidos es uno de los dos países del mundo que grava a sus ciudadanos no residentes sobre la renta global, de la misma manera y con los mismos tipos que a los residentes. El Tribunal Supremo de EE.UU. confirmó la constitucionalidad de la imposición de dicho impuesto en el caso Cook contra Tait.[6] No obstante, la exclusión de las rentas del trabajo en el extranjero elimina los impuestos estadounidenses sobre los primeros 120.000 dólares anuales de las rentas del trabajo de fuente extranjera de los ciudadanos estadounidenses y de determinados residentes en EE. UU. que viven y trabajan en el extranjero. (Esta es la cantidad ajustada a la inflación para 2023.)[7] Los impuestos sobre la nómina son impuestos por el gobierno federal y todos los gobiernos estatales. Incluyen los impuestos de la Seguridad Social y Medicare que gravan tanto a empresarios como a trabajadores, a un tipo combinado del 15,3% (13,3% para 2011 y 2012). El impuesto de la Seguridad Social solo se aplica a los primeros 132.900 $ de salarios en 2019.[8] Hay un impuesto adicional de Medicare del 0,9% sobre los salarios superiores a 200.000 $. Los empleadores deben retener impuestos sobre la renta sobre los salarios. A los empleadores se les aplica un impuesto de desempleo y algunos otros gravámenes. Los impuestos sobre la nómina han aumentado drásticamente como porcentaje de los ingresos federales desde la década de 1950, mientras que los impuestos de sociedades han disminuido como porcentaje de los ingresos. (Los beneficios empresariales no han disminuido en porcentaje del PIB).

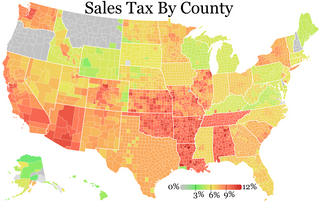

La mayoría de los gobiernos locales y muchas autoridades con fines especiales gravan la propiedad con impuestos basados en el valor justo de mercado de la propiedad. Las autoridades escolares y de otro tipo a menudo se rigen por separado e imponen impuestos independientes. El impuesto sobre bienes inmuebles suele gravar sólo los bienes inmuebles, aunque algunas jurisdicciones gravan algunas formas de propiedad comercial. Las normas y tipos del impuesto sobre bienes inmuebles varían ampliamente, con tipos medios anuales que oscilan entre el 0,2% y el 1,9% del valor de la propiedad, dependiendo del estado.[9] La mayoría de los estados y algunas localidades gravan con impuestos sobre las ventas el precio de venta al por menor de muchos bienes y algunos servicios. Los tipos impositivos varían mucho de una jurisdicción a otra, del 0% al 16%, y pueden variar dentro de una misma jurisdicción en función de los bienes o servicios gravados. El impuesto sobre las ventas es recaudado por el vendedor en el momento de la venta, o remitido como impuesto sobre el uso por los compradores de artículos sujetos a impuestos que no pagaron el impuesto sobre las ventas.

Estados Unidos impone aranceles o derechos de aduana a la importación de muchos tipos de mercancías procedentes de muchas jurisdicciones. Estos aranceles o derechos deben pagarse antes de que las mercancías puedan importarse legalmente. Los tipos impositivos varían entre el 0% y más del 20%, en función de la mercancía y el país de origen. El gobierno federal y algunos gobiernos estatales gravan con impuestos sobre sucesiones y donaciones la transmisión de bienes por herencia, testamento o donación en vida. Al igual que los impuestos federales sobre la renta, los impuestos federales sobre sucesiones y donaciones gravan los bienes de ciudadanos y residentes en todo el mundo y permiten desgravar los impuestos extranjeros.

Niveles y tipos de imposición[editar]

Estados Unidos cuenta con una gran variedad de jurisdicciones gubernamentales federales, estatales, locales y con fines especiales. Cada una de ellas impone impuestos para financiar total o parcialmente sus operaciones. Estos impuestos pueden gravar la misma renta, propiedad o actividad, a menudo sin compensación de un impuesto con otro. Los tipos de impuestos que gravan cada nivel de gobierno varían, en parte debido a restricciones constitucionales. Los impuestos sobre la renta se imponen a nivel federal y en la mayoría de los estados. Los impuestos sobre la propiedad suelen imponerse sólo a nivel local, aunque puede haber varias jurisdicciones locales que graven la misma propiedad. El gobierno federal y algunos gobiernos estatales imponen otros impuestos especiales. Los impuestos sobre las ventas son aplicados por la mayoría de los estados y muchas administraciones locales. Los derechos de aduana o aranceles sólo los impone el gobierno federal. También se imponen una amplia variedad de tasas de usuario o derechos de licencia.

Tipos de contribuyentes[editar]

Los impuestos pueden recaer sobre individuos (personas físicas), entidades empresariales, herencias, fideicomisos u otras formas de organización. Los impuestos pueden basarse en la propiedad, la renta, las transacciones, las transferencias, las importaciones de bienes, las actividades empresariales o una variedad de factores, y generalmente se imponen al tipo de contribuyente para el que dicha base imponible es relevante. Así, los impuestos sobre la propiedad tienden a gravar a los propietarios. Además, determinados impuestos, en particular los impuestos sobre la renta, pueden gravar a los miembros de una empresa u otra entidad en función de los ingresos de la entidad. Por ejemplo, se grava a un socio sobre la parte asignable del socio de los ingresos de una entidad que es o, en virtud de las normas de clasificación de entidades, se clasifica como una sociedad. Otro ejemplo se refiere a los otorgantes o beneficiarios de fideicomisos. Otro ejemplo se refiere a los accionistas estadounidenses de sociedades extranjeras controladas.

Salvo contadas excepciones, un nivel de gobierno no impone tributos a otro nivel de gobierno ni a sus instrumentos.

Impuesto sobre la renta[editar]

Los impuestos sobre la renta se aplican a nivel federal, en la mayoría de los estados y en algunos municipios de Estados Unidos. Los sistemas fiscales de cada jurisdicción pueden definir la renta imponible por separado. Muchos estados se remiten en cierta medida a los conceptos federales para determinar la renta imponible.

Historia del impuesto sobre la renta[editar]

El primer impuesto sobre la renta en Estados Unidos fue implantado con la Ley de Ingresos de 1861 por Abraham Lincoln durante la Guerra Civil. En 1895, la Corte Suprema dictaminó que el impuesto sobre la renta federal de EE. UU. sobre los ingresos por intereses, dividendos y alquileres era inconstitucional en el caso Pollock contra Farmers' Loan & Trust Co. por tratarse de un impuesto directo. La decisión en el caso Pollock fue anulada por la ratificación de la Decimosexta Enmienda a la Constitución de los Estados Unidos en 1913,[12] y por decisiones posteriores de la Corte Suprema de los Estados Unidos, como Graves v. New York ex rel. O'Keefe,[13] South Carolina v. Baker,[14] y Brushaber v. Union Pacific Railroad Co.[15]

Conceptos básicos[editar]

El sistema del impuesto sobre la renta de EE. UU. impone un impuesto basado en la renta a las personas físicas, sociedades, sucesiones y fideicomisos.[16] El impuesto es la renta imponible, tal como se define, multiplicada por un tipo impositivo determinado. Este impuesto puede reducirse mediante créditos, algunos de los cuales pueden reembolsarse si superan el impuesto calculado. La renta imponible puede diferir de la renta a otros efectos (por ejemplo, a efectos de información financiera). La definición de renta imponible a efectos federales es utilizada por muchos estados, pero no por todos. Los ingresos y las deducciones se reconocen en virtud de normas fiscales, y existen variaciones dentro de las normas entre los estados. Los ingresos contables y fiscales pueden diferir. Los ingresos se dividen en «ganancias de capital», que tributan a un tipo más bajo y sólo cuando el contribuyente decide «realizarlas», e «ingresos ordinarios», que tributan a tipos más altos y anualmente. Debido a esta distinción, el capital se grava mucho menos que el trabajo.

En el sistema estadounidense, las personas físicas, las sociedades, los patrimonios y los fideicomisos están sujetos al impuesto sobre la renta. Las sociedades no tributan, sino que sus socios están sujetos al impuesto sobre la renta por su parte de ingresos y deducciones, y obtienen su parte de créditos. Algunos tipos de entidades empresariales pueden optar por ser tratadas como corporaciones o como sociedades.[17]

]]

Los contribuyentes deben presentar declaraciones de la renta y autoliquidar el impuesto. Los impuestos pueden ser retenidos de los pagos de ingresos (por ejemplo, la retención de impuestos de los salarios). En la medida en que los impuestos no estén cubiertos por las retenciones, los contribuyentes deben realizar pagos estimados de impuestos, generalmente trimestrales. Las declaraciones de impuestos están sujetas a revisión y ajuste por parte de las autoridades fiscales, aunque no todas las declaraciones son revisadas.

La base imponible son los ingresos brutos menos las exenciones, deducciones y exenciones personales. La renta bruta incluye «todos los ingresos, cualquiera que sea su origen». Sin embargo, determinados ingresos están sujetos a exención fiscal a nivel federal o estatal. Estos ingresos se reducen mediante deducciones fiscales que incluyen la mayoría de los gastos empresariales y algunos no empresariales. Las personas físicas también tienen derecho a una deducción por exenciones personales, una asignación fija en dólares. La desgravación de algunas deducciones no empresariales se reduce progresivamente a medida que aumentan los ingresos.

El impuesto sobre la renta federal y de la mayoría de los estados de EE. UU. grava la renta mundial de ciudadanos y residentes.[18] Se concede un crédito fiscal federal por los impuestos sobre la renta en el extranjero. Las personas que residen en el extranjero también pueden solicitar la exclusión de las rentas del trabajo en el extranjero. Las personas físicas pueden ser ciudadanos o residentes de Estados Unidos pero no residentes de un estado. Muchos estados conceden un crédito similar por los impuestos pagados a otros estados. Estos créditos suelen limitarse al importe del impuesto sobre la renta de origen extranjero (o de otro estado).

Estado de la declaración[editar]

- Niveles impositivos

El impuesto sobre la renta federal y estatal se calcula, y las declaraciones se presentan, para cada contribuyente. Dos personas casadas pueden calcular el impuesto y presentar la declaración conjunta o separadamente. Además, las personas solteras que mantengan a sus hijos o a otros familiares pueden presentar una declaración como cabeza de familia. Los grupos de sociedades matrices y filiales pueden optar por presentar una declaración consolidada.

En la actualidad, existen cinco tipos de declaraciones de impuestos federales sobre la renta de las personas físicas: soltero, casado que presenta una declaración conjunta, casado que presenta una declaración por separado, cabeza de familia y viudo(a) que reúne los requisitos.[19] Los estados pueden tener normas diferentes para determinar el estado civil del contribuyente, especialmente en el caso de las parejas de hecho.

Tipos impositivos progresivos[editar]

Los tipos del impuesto sobre la renta difieren a nivel federal y estatal para empresas y particulares. Los tipos impositivos federales y de muchos estados son más elevados (escalonados) a partir de los niveles de ingresos más altos. Además, los tipos impositivos federales y de muchos estados varían en función del estado civil de la persona. Por ejemplo, el nivel de ingresos a partir del cual se aplica cada tipo suele ser más alto (es decir, el impuesto es más bajo) para las parejas casadas que presentan una declaración conjunta o las personas solteras que presentan una declaración como cabeza de familia.

Las personas físicas están sujetas a tipos impositivos federales escalonados del 10% al 37%.[20] Las sociedades están sujetas a un tipo impositivo federal del 21%. Antes de 2018, fecha de entrada en vigor de la Ley de Empleos y Reducción de Impuestos de 2017, las sociedades estaban sujetas a tipos impositivos federales escalonados del 15 % al 35 %; se aplicaba un tipo del 34 % a los ingresos de entre 335.000 y 15.000.000 de dólares.[21] Los tipos del impuesto sobre la renta estatal, en los estados que tienen un impuesto sobre las rentas de las personas físicas, varían del 1 % al 16 %, incluido el impuesto sobre la renta local en su caso. Nueve estados no tienen impuesto sobre la renta de las personas físicas. Entre ellos se encuentran Alaska, Florida, Nevada, Dakota del Sur, Texas, Washington y Wyoming.

Los impuestos estatales y locales son generalmente deducibles en el cómputo de la renta imponible federal para los contribuyentes que detallan sus deducciones; sin embargo, la Ley de Recortes y Empleos Fiscales de 2017 limitó el importe máximo de la deducción a 10.000 dólares para individuos y parejas casadas desde 2018 hasta 2025.

Renta[editar]

La renta imponible es la renta bruta[23] menos los ajustes y las deducciones fiscales permitidas.[24] La renta bruta para el gobierno federal y la mayoría de los estados son los ingresos y ganancias de todas las fuentes menos el costo de los bienes vendidos. Los ingresos brutos incluyen «todos los ingresos de cualquier fuente», y no se limitan al dinero en efectivo recibido. Los ingresos procedentes de actividades ilegales están sujetos a impuestos y deben declararse a Hacienda.[25]

El importe de los ingresos reconocidos es generalmente el valor recibido o que el contribuyente tiene derecho a recibir. Ciertos tipos de ingresos están específicamente excluidos de la renta bruta. El momento en que los ingresos brutos pasan a ser imponibles se determina con arreglo a las normas fiscales federales. Esto puede diferir en algunos casos de las normas contables.[26]

Determinados tipos de ingresos están excluidos de la renta bruta (y, por tanto, sujetos a exención fiscal).[27] Las exclusiones difieren a escala federal y estatal. En el caso del impuesto sobre la renta federal, los ingresos por intereses de bonos estatales y locales están exentos, mientras que pocos estados eximen cualquier ingreso por intereses, excepto los procedentes de municipios de ese mismo estado. Además, determinados tipos de ingresos, como donaciones y herencias, y determinados tipos de prestaciones, como el seguro médico proporcionado por el empleador, están excluidos de la renta.

Las personas extranjeras no residentes sólo tributan por los ingresos procedentes de fuentes estadounidenses o de una empresa estadounidense. El impuesto sobre las rentas no empresariales de los no residentes extranjeros es del 30% de la renta bruta, pero se reduce en virtud de muchos convenios fiscales.

Estos tramos son la base imponible más la deducción estándar para una declaración conjunta. Esa deducción es el primer tramo. Por ejemplo, una pareja que gane $88.600 en septiembre debe $10.453 ; $1.865 por el 10% de los ingresos de $12.700 a $31.500, más $8.588 por el 15% de los ingresos de $31.500 a $88.600 . Ahora, por cada $100 que ganan, se gravan $25 hasta que alcanzan el siguiente tramo.

Después de ganar $400 más; bajando a la fila de $89.000 el impuesto es de $100 más. La siguiente columna es el impuesto dividido por 89.000. La nueva ley es la siguiente columna. Este impuesto equivale al 10% de sus ingresos de $24,000 a $43,050 más el 12% de $43,050 a $89,000. Los tramos de los solteros pueden establecerse rápidamente. Los tramos con su impuesto se reducen a la mitad.

Los declarantes pueden calcular el impuesto sin mover la balanza, descontando la diferencia de la parte superior. La pareja de arriba, teniendo recibos por $22,700 en deducciones, significa que los últimos $10,000 de sus ingresos están libres de impuestos. Después de siete años los papeles pueden ser destruidos; si no se impugnan.

Fuente y método[28][29][editar]

Deducciones y exenciones[editar]

El sistema estadounidense permite reducir la renta imponible tanto por los gastos empresariales[31] como por algunos gastos no empresariales,[32] denominados deducciones. Las empresas que venden bienes reducen la renta bruta directamente por el coste de los bienes vendidos. Además, las empresas pueden deducir la mayoría de los gastos incurridos en el negocio. Algunas de estas deducciones están sujetas a limitaciones. Por ejemplo, sólo puede deducirse el 50% de la cantidad en que se haya incurrido por comidas o entretenimiento.[33] La cuantía y el calendario de las deducciones por gastos empresariales se determinan según el método de contabilidad fiscal del contribuyente, que puede diferir de los métodos utilizados en los registros contables.[34]

Algunos tipos de gastos empresariales son deducibles a lo largo de un periodo de años en lugar de cuando se incurre en ellos. Entre ellos figura el coste de activos de larga duración, como edificios y equipos. El coste de estos activos se recupera mediante deducciones por depreciación o amortización.

Además de los gastos empresariales, las personas físicas pueden reducir sus ingresos mediante la concesión de exenciones personales[35] y una deducción estándar fija o deducciones detalladas.[36] Se permite una exención personal por contribuyente, y se permiten deducciones adicionales de este tipo por cada hijo o ciertas otras personas mantenidas por el contribuyente. El importe de la deducción estándar varía en función del estado civil del contribuyente. Las deducciones personales incluyen los intereses hipotecarios, los impuestos estatales y locales, otros impuestos, las contribuciones a organizaciones benéficas reconocidas, los gastos médicos superiores al 7,5% del ingreso bruto ajustado y otras cantidades.

Las exenciones personales, la deducción estándar y las deducciones detalladas están limitadas (eliminación progresiva) a partir de determinados niveles de renta.[37]

Empresas[editar]

Las sociedades anónimas deben pagar impuestos sobre su renta imponible independientemente de sus accionistas.[21] Los accionistas también están sujetos a impuestos sobre los dividendos recibidos de las sociedades.[40] Por el contrario, las sociedades colectivas no están sujetas al impuesto sobre la renta, pero sus socios calculan sus impuestos incluyendo su participación en los elementos de la sociedad.[41] Las sociedades anónimas propiedad en su totalidad de ciudadanos o residentes de EE. UU. (sociedades S) pueden optar por recibir un trato similar al de las sociedades colectivas. Las sociedades de responsabilidad limitada y otras entidades empresariales pueden optar por ser tratadas como sociedades anónimas o como sociedades colectivas.[42] Muchos estados también permiten a las corporaciones elegir el estatus de corporación S. Las organizaciones benéficas están sujetas al impuesto sobre la renta.[43]

Determinadas operaciones de las entidades empresariales no están sujetas a impuestos. Entre ellas se incluyen muchos tipos de constitución o reorganización.[44]

Créditos[editar]

Existe una amplia variedad de créditos fiscales que pueden reducir el impuesto sobre la renta a nivel federal[45] y estatal. Algunos créditos sólo están disponibles para particulares, como el crédito tributario adicional por hijos, el crédito tributario de la oportunidad estadounidense[46] para gastos de educación o el crédito tributario por ingreso del trabajo para asalariados con bajos ingresos. Algunos créditos, como el Crédito Fiscal por Oportunidades de Trabajo, están disponibles para las empresas, incluyendo varios incentivos especiales para la industria. Unos pocos créditos, como el crédito fiscal para expatriados, están disponibles para todo tipo de contribuyentes.

Pago o retención de impuestos[editar]

Los sistemas del impuesto sobre la renta federal y estatal de Estados Unidos son sistemas de autoliquidación. Los contribuyentes deben declarar y pagar el impuesto sin que la autoridad tributaria efectúe la liquidación. Se exigen pagos trimestrales del impuesto estimado a pagar en la medida en que los impuestos no se paguen mediante retenciones. El segundo y el cuarto «trimestres» no tienen una duración de un cuarto de año. El segundo «trimestre» es de dos meses (abril y mayo) y el cuarto es de cuatro meses (septiembre a diciembre).[47] Los impuestos estimados solían pagarse sobre la base de un trimestre natural, pero en los años 60 la fecha de vencimiento de octubre se retrasó a septiembre para arrastrar los ingresos en efectivo del tercer trimestre al ejercicio presupuestario federal anterior, que comienza el 1 de octubre de cada año, lo que permite al gobierno federal comenzar el año con una afluencia actual de efectivo. Los empresarios deben retener el impuesto sobre la renta, así como los impuestos de la Seguridad Social y Medicare, de los salarios.[48] Los empresarios calculan las cantidades a retener basándose en las declaraciones de la situación fiscal de los empleados en el formulario W-4, con una revisión limitada por parte del gobierno.[49]

Variaciones entre los Estados[editar]

Cuarenta y tres estados y muchas localidades de EE. UU. gravan la renta de las personas naturales. Cuarenta y siete estados y muchas localidades gravan la renta de las empresas. Los tipos impositivos varían según el estado y la localidad, y pueden ser fijos o escalonados. La mayoría de los tipos son iguales para todos los tipos de renta. Los impuestos sobre la renta estatales y locales se añaden al impuesto sobre la renta federal. El impuesto estatal sobre la renta se permite como deducción en el cómputo de la renta federal, pero tiene un límite de 10.000 dólares por hogar desde la aprobación de la ley fiscal de 2017. Antes del cambio, la deducción media superaba los 10.000 dólares en la mayor parte del Medio Oeste, la mayor parte del Noreste, así como en California y Oregón.[5]

La renta imponible estatal y local se determina con arreglo a la legislación estatal, y a menudo se basa en la renta imponible federal. La mayoría de los estados se ajustan a muchos conceptos y definiciones federales, incluida la definición de los ingresos y las deducciones empresariales y su calendario.[51] Las normas estatales varían ampliamente en lo que respecta a las deducciones individuales detalladas. La mayoría de los estados no permiten deducir los impuestos estatales sobre la renta de las personas físicas o jurídicas, y gravan determinados tipos de ingresos exentos a nivel federal.

Algunos estados tienen medidas alternativas de la renta imponible, o impuestos alternativos, especialmente para las empresas.

Los estados que imponen un impuesto sobre la renta suelen gravar todos los ingresos de las sociedades constituidas en el estado y de las personas físicas residentes en el mismo. Los contribuyentes de otro estado sólo están sujetos al impuesto sobre la renta obtenida en el estado o prorrateada al estado. Las empresas están sujetas al impuesto sobre la renta en un estado sólo si tienen suficiente nexo en (conexión con) el estado.

No residentes[editar]

Las personas naturales y jurídicas extranjeras no residentes en Estados Unidos están sujetas al impuesto federal sobre la renta únicamente por los ingresos procedentes de una empresa estadounidense y por determinados tipos de ingresos de origen estadounidense.[52] Los Estados gravan a las personas físicas residentes fuera del Estado y a las empresas constituidas fuera del Estado únicamente por los salarios o ingresos empresariales dentro del Estado. Los pagadores de algunos tipos de ingresos a no residentes deben retener el impuesto sobre la renta federal o estatal sobre el pago. La retención federal del 30% sobre dichos ingresos puede reducirse en virtud de un convenio fiscal. Estos tratados no se aplican a los impuestos estatales.

Bases imponibles alternativas (AMT, Estados)[editar]

El impuesto mínimo alternativo (AMT por sus siglas en inglés) se aplica a nivel federal a una versión algo modificada de la renta imponible[53] y se aplica a personas naturales y jurídicas. La base imponible es el ingreso bruto ajustado reducida por una deducción fija que varía en función del estado civil del contribuyente. Las deducciones detalladas de los particulares se limitan a los intereses hipotecarios, las contribuciones benéficas y una parte de los gastos médicos. El AMT se aplica a un tipo del 26% o 28% para las personas físicas y del 20% para las empresas, menos el importe del impuesto ordinario. Se permite un crédito contra el impuesto sobre la renta regular futuro para tal exceso, con ciertas restricciones.

Muchos Estados imponen un impuesto mínimo sobre la renta de las sociedades o un impuesto calculado sobre una base imponible alternativa. Esto incluye impuestos basados en el capital de las empresas y medidas alternativas de la renta de las personas físicas. Los detalles varían mucho de un estado a otro.

Diferencias entre el resultado contable y el resultado fiscal de las empresas[editar]

En Estados Unidos, la renta imponible se computa con arreglo a normas que difieren sustancialmente de los principios contables generalmente aceptados en el país. Dado que sólo las empresas que cotizan en bolsa están obligadas a elaborar estados financieros, muchas empresas que no cotizan en bolsa optan por llevar sus registros financieros con arreglo a las normas fiscales. Las empresas que presentan estados financieros utilizando normas distintas de las fiscales deben incluir una conciliación detallada[54] de los ingresos de sus estados financieros con sus ingresos imponibles como parte de sus declaraciones de impuestos. Las principales áreas de diferencia incluyen la depreciación y amortización, el momento de reconocimiento de los ingresos o deducciones, los supuestos para el costo de los bienes vendidos, y ciertos artículos (como comidas y entretenimiento) cuya deducción fiscal está limitada.

Informes en el marco del sistema de autoevaluación[editar]

En Estados Unidos, los contribuyentes se autoliquidan el impuesto sobre la renta[55] mediante la presentación de las declaraciones fiscales.[56] Los contribuyentes, así como determinadas entidades que no pagan impuestos, como las sociedades colectivas, deben presentar declaraciones fiscales anuales a nivel federal y estatal. Estas declaraciones revelan un cálculo completo de la renta imponible según los principios fiscales. Los contribuyentes calculan ellos mismos todos los ingresos, deducciones y créditos, y determinan la cantidad de impuestos a pagar después de aplicar los pagos anticipados requeridos y los impuestos retenidos. Las autoridades fiscales federales y estatales proporcionan formularios preimpresos que deben utilizarse para presentar las declaraciones de impuestos. El formulario 1040 del IRS es obligatorio para los particulares, el 1120 para las empresas, el 1065 para las sociedades y el 990 para las organizaciones exentas de impuestos.

Los formularios estatales varían mucho y rara vez se corresponden con los federales. Las declaraciones fiscales varían desde las dos páginas (formulario 1040EZ)[57] que utilizan casi el 70% de los declarantes individuales hasta los miles de páginas de formularios y anexos de las grandes entidades. Los grupos de empresas pueden optar por presentar declaraciones consolidadas a nivel federal y en algunos estados. La presentación electrónica de las declaraciones federales[58] y de muchos estados se fomenta ampliamente y, en algunos casos, es obligatoria, y muchos proveedores ofrecen programas informáticos para que los contribuyentes y los preparadores de declaraciones pagados los utilicen para preparar y presentar electrónicamente las declaraciones.

Impuesto sobre las plusvalías[editar]

Las personas naturales y las empresas pagan el impuesto federal sobre la renta de EE. UU. por el total neto de todas sus plusvalías. El tipo impositivo depende tanto del tramo impositivo del inversor como del tiempo que se haya mantenido la inversión. Las plusvalías a corto plazo se gravan al tipo impositivo ordinario del inversor y se definen como inversiones mantenidas durante un año o menos antes de su venta. Las plusvalías a largo plazo, por la enajenación de activos mantenidos durante más de un año, tributan a un tipo inferior.[59]

Impuestos sobre la nómina[editar]

En los Estados Unidos, los impuestos sobre las nóminas son recaudados por el gobierno federal, muchos estados, el Distrito de Columbia y numerosas ciudades. Estos impuestos gravan a empresarios y empleados y sobre diversas bases retributivas. Los empleadores los recaudan y pagan a la jurisdicción fiscal. La mayoría de las jurisdicciones que imponen impuestos sobre las nóminas exigen la presentación de informes trimestrales y anuales en la mayoría de los casos, y en general se exige la presentación de informes electrónicos a todos los empresarios, salvo a los pequeños.[60] Dado que los impuestos sobre las nóminas gravan únicamente los salarios y no las rentas de las inversiones, los impuestos sobre las rentas del trabajo son mucho más elevados que los impuestos sobre las rentas del capital.

Retención del impuesto sobre la renta[editar]

Las retenciones federales, estatales y locales son obligatorias en aquellas jurisdicciones que imponen un impuesto sobre la renta. Los empresarios que tienen contacto con la jurisdicción deben retener el impuesto de los salarios pagados a sus empleados en esas jurisdicciones.[61] El cálculo del importe del impuesto a retener lo realiza el empresario basándose en las declaraciones del empleado sobre su situación fiscal en el formulario W-4 del IRS.[62] Los importes del impuesto sobre la renta así retenido deben pagarse a la jurisdicción fiscal, y están disponibles como créditos fiscales reembolsables para los empleados. Los impuestos sobre la renta retenidos en la nómina no son impuestos finales, sino meros pagos anticipados. Los asalariados aún deben presentar declaraciones de la renta y autoliquidar el impuesto, reclamando las cantidades retenidas como pagos.[63]

Impuestos al Seguridad Social y Medicare[editar]

Los impuestos federales a la Seguridad Social gravan a partes iguales a empresarios[64] y trabajadores,[65] y consisten en un impuesto del 6,2% del salario hasta un máximo salarial anual (132.900 $ en 2019)[8] para la Seguridad Social, más un impuesto del 1,45% del salario total para Medicare.[66] En 2011, la contribución del trabajador se redujo al 4,2%, mientras que la del empresario se mantuvo en el 6,2%.[67] Existe un impuesto adicional de Medicare del 0,9% sobre los salarios superiores a 200.000 $, que debe pagar únicamente el trabajador (declarado por separado en la declaración de la renta del trabajador mediante el formulario 8959). En la medida en que la parte del impuesto del 6,2% correspondiente a un empleado supere el máximo por razón de múltiples empleadores (cada uno de los cuales cobrará hasta el máximo salarial anual), el empleado tendrá derecho a un crédito fiscal reembolsable al presentar la declaración del impuesto sobre la renta del ejercicio.[68]

Impuesto de desempleo[editar]

Los empleadores están sujetos a impuestos por desempleo por el gobierno federal[69] y todos los gobiernos estatales. El impuesto es un porcentaje de los salarios imponibles[70] con un límite máximo. El tipo impositivo y el límite máximo varían en función de la jurisdicción, el sector y la experiencia del empresario. En 2009, el impuesto máximo típico por empleado era inferior a 1.000 dólares.[71] Algunos estados también gravan a los empleados con impuestos por desempleo, seguro de invalidez o similares.[72]

Presentación y pago[editar]

Los empleadores deben declarar los impuestos sobre las nóminas a la jurisdicción fiscal correspondiente en la forma que cada jurisdicción establezca. En la mayoría de las jurisdicciones se exige la declaración trimestral de las retenciones agregadas del impuesto sobre la renta y de la Seguridad Social.[73] Los empresarios deben presentar declaraciones trimestrales y anuales de los impuestos agregados de desempleo en cada estado aplicable, y anualmente a nivel federal.[74]

Toda empresa está obligada a proporcionar a cada empleado un informe anual en el formulario W-2 del IRS[75] sobre los salarios abonados y los impuestos federales, estatales y locales retenidos, con copia enviada al IRS y a la autoridad tributaria del Estado. Estos informes deben presentarse antes del 31 de enero y el 28 de febrero (31 de marzo si se presenta electrónicamente), respectivamente, tras el año natural en el que se pagan los salarios. El formulario W-2 constituye la prueba del pago del impuesto para el empleado.[76]

Los empleadores están obligados a pagar los impuestos sobre las nóminas a la jurisdicción fiscal con arreglo a normas variables, en muchos casos en el plazo de 1 día hábil bancario. El pago de los impuestos federales y de muchos impuestos estatales sobre las nóminas debe efectuarse mediante transferencia electrónica de fondos si se alcanzan determinados umbrales en dólares, o mediante depósito en un banco a favor de la jurisdicción fiscal.[77]

Sanciones[editar]

El no pagar de forma puntual y correcta los impuestos federales sobre nóminas da lugar a una sanción automática del 2% al 10%.[78] Se aplican sanciones estatales y locales similares. No presentar correctamente las declaraciones mensuales o trimestrales puede dar lugar a sanciones adicionales. La no presentación de los Formularios W-2 conlleva una sanción automática de hasta 50 $ por cada formulario no presentado a tiempo.[79] Las sanciones estatales y locales varían según la jurisdicción.

Se aplica una sanción especialmente severa cuando no se pagan al IRS las retenciones del impuesto federal sobre la renta y los impuestos de la Seguridad Social. La sanción de hasta el 100% del importe no abonado puede imponerse a la entidad empleadora, así como a cualquier persona (como un directivo de la empresa) que tenga el control o la custodia de los fondos con cargo a los cuales debería haberse efectuado el pago.[80]

Impuesto General a las Ventas e Impuesto Selectivo al Consumo[editar]

Impuesto sobre las ventas y uso[editar]

3%

6%

9%

12%

En los Estados Unidos no existe un impuesto federal sobre las ventas o el uso. Todos los estados, salvo cinco, aplican impuestos sobre las ventas y el uso a la venta al por menor, el arrendamiento financiero y el alquiler de muchos bienes, así como a algunos servicios. Muchas ciudades, condados, autoridades de tránsito y distritos con fines especiales imponen un impuesto local adicional sobre las ventas o el uso. El impuesto sobre ventas y uso se calcula multiplicando el precio de compra por el tipo impositivo correspondiente. Los tipos impositivos varían mucho según la jurisdicción, desde menos del 1% hasta más del 10%. El impuesto sobre las ventas lo recauda el vendedor en el momento de la venta. El comprador que no haya pagado el impuesto sobre las ventas por una compra sujeta a impuestos se autoimpone el impuesto sobre el uso.

A diferencia del impuesto al valor agregado, el impuesto sobre las ventas sólo se aplica una vez, en el comercio minorista, a un bien concreto. Casi todas las jurisdicciones ofrecen numerosas categorías de bienes y servicios que están exentos del impuesto sobre las ventas, o gravados a un tipo reducido. La compra de bienes para su posterior fabricación o reventa está uniformemente exenta del impuesto sobre las ventas. La mayoría de las jurisdicciones eximen los alimentos vendidos en tiendas de comestibles, los medicamentos recetados y muchos suministros agrícolas. Por lo general, los descuentos en efectivo, incluidos los cupones, no se incluyen en el precio utilizado para calcular el impuesto.

Los impuestos sobre las ventas, incluidos los impuestos por las administraciones locales, suelen administrarse a nivel estatal. Los estados que imponen impuestos sobre las ventas exigen que los vendedores minoristas se registren en el estado, recauden el impuesto de los clientes, presenten declaraciones y remitan el impuesto al estado. Las normas de procedimiento varían mucho. Por lo general, los vendedores deben recaudar el impuesto de los compradores dentro del estado, a menos que el comprador presente un certificado de exención. La mayoría de los estados permiten o exigen el envío electrónico del impuesto al estado. Los estados tienen prohibido exigir a los vendedores de fuera del estado que recauden el impuesto a menos que el vendedor tenga una mínima conexión con el estado.[82]

Impuesto Selectivo al Consumo[editar]

El impuesto selectivo al consumo puede aplicarse sobre el precio de venta de los bienes o sobre una base unitaria o de otro tipo, en teoría para desincentivar el consumo de los bienes o servicios gravados. El impuesto especial puede ser pagado por el fabricante en la venta al por mayor, o puede ser cobrado al cliente en la venta al por menor. Los impuestos especiales se aplican a nivel federal y estatal a una gran variedad de bienes, como el alcohol, el tabaco, los neumáticos, la gasolina, el gasóleo, el carbón, las armas de fuego, el servicio telefónico, el transporte aéreo, los bonos no registrados y muchos otros bienes y servicios. Algunas jurisdicciones exigen que se adhieran sellos fiscales a los bienes para demostrar el pago del impuesto.

Impuestos sobre la propiedad[editar]

-$500, $1,000, $2,000, $3,000, $4,000, $5,000, $6,000, $7,000+

En Estados Unidos, la mayoría de las jurisdicciones de ámbito inferior al estatal gravan los intereses sobre bienes inmuebles (terrenos, edificios y mejoras permanentes). Algunas jurisdicciones gravan también algunos tipos de bienes muebles comerciales.[83] Las normas varían mucho según la jurisdicción.[84] Muchas jurisdicciones superpuestas (condados, ciudades, distritos escolares) pueden tener autoridad para gravar la misma propiedad.[85] Pocos estados gravan el valor de la propiedad.

El impuesto sobre la propiedad se basa en el valor justo de mercado de la propiedad en cuestión. El importe del impuesto se determina anualmente sobre la base del valor de mercado de cada propiedad en una fecha determinada,[86] y la mayoría de las jurisdicciones requieren re-determinaciones de valor periódicamente. El impuesto se calcula como el valor de mercado determinado multiplicado por un coeficiente de valoración y por el tipo impositivo.[87] Los coeficientes de valoración y los tipos impositivos varían mucho de una jurisdicción a otra, y pueden variar en función del tipo de propiedad dentro de una misma jurisdicción.[88] Cuando una propiedad ha sido vendida recientemente entre vendedores no vinculados, dicha venta establece el valor justo de mercado. En los demás casos (es decir, en la mayoría), el valor debe estimarse. Entre las técnicas de estimación más comunes se encuentran las ventas comparables, el coste depreciado y el enfoque basado en los ingresos. Los propietarios también pueden declarar un valor, que está sujeto a cambios por parte del asesor fiscal.

Tipos de bienes gravados[editar]

Los impuestos sobre la propiedad se aplican más comúnmente a los bienes inmuebles y a la propiedad empresarial. Por lo general, los bienes inmuebles incluyen todos los intereses considerados, en virtud de la legislación de ese estado, como intereses de propiedad sobre terrenos, edificios y mejoras. Los intereses de propiedad incluyen la titularidad del título, así como otros derechos sobre la propiedad. Las tasas de matriculación de automóviles y embarcaciones son un subconjunto de este impuesto. Otros bienes no empresariales no suelen estar sujetos al impuesto sobre bienes inmuebles, aunque Virginia mantiene un impuesto único sobre bienes personales que grava todos los vehículos de motor, incluidos los vehículos no empresariales.[89]

Evaluación y recaudación[editar]

El proceso de valoración varía de un estado a otro, y a veces dentro de un mismo estado. Cada jurisdicción fiscal determina el valor de la propiedad dentro de la jurisdicción y, a continuación, determina el importe del impuesto a evaluar sobre la base del valor de la propiedad. Los asesores fiscales de las jurisdicciones fiscales suelen ser los responsables de determinar los valores de las propiedades. La determinación de los valores y el cálculo de los impuestos suele correr a cargo de un funcionario denominado asesor fiscal. Los propietarios tienen derecho en cada jurisdicción a declarar o impugnar el valor así determinado. Por lo general, los valores catastrales deben coordinarse entre jurisdicciones, y dicha coordinación suele correr a cargo de la ecualización.

Una vez determinado el valor, el tasador suele notificarlo al último propietario conocido. Una vez determinados los valores, se envían a los propietarios las facturas o notificaciones del impuesto sobre bienes inmuebles.[90] Los plazos y condiciones de pago varían ampliamente. Si un propietario no paga el impuesto, la jurisdicción fiscal dispone de varios recursos para recaudarlo, que en muchos casos incluyen el embargo y la venta de la propiedad. Los impuestos sobre la propiedad constituyen un gravamen sobre la propiedad al que también están sujetas las transferencias. Las compañías hipotecarias suelen recaudar los impuestos de los propietarios y remitirlos en su nombre.

Derechos de aduana[editar]

Estados Unidos impone aranceles o derechos de aduana a las importaciones de mercancías. Los derechos se recaudan en el momento de la importación y los paga el importador registrado. Los derechos de aduana varían según el país de origen y el producto. Las mercancías de muchos países están exentas de derechos en virtud de diversos acuerdos comerciales. Ciertos tipos de mercancías están exentos de derechos independientemente de su origen. Las normas aduaneras difieren de otras restricciones a la importación. El incumplimiento de las normas aduaneras puede dar lugar a la incautación de las mercancías y a sanciones penales contra las partes implicadas. La Oficina de Aduanas y Protección Fronteriza de Estados Unidos («CBP» por sus siglas en inglés) aplica las normas aduaneras.

Importación de bienes[editar]

Se pueden importar mercancías a Estados Unidos sujetas a restricciones de importación. Los importadores de mercancías pueden estar sujetos a impuestos («derechos de aduana» o «aranceles») sobre el valor importado de las mercancías. «Las mercancías importadas no se introducen legalmente hasta que el envío ha llegado al puerto de entrada, la entrega de la mercancía ha sido autorizada por el CBP y se han pagado los derechos estimados».[91] La importación, la declaración y el pago de los derechos de aduana los realiza el importador registrado, que puede ser el propietario de las mercancías, el comprador o un agente de aduanas autorizado. Las mercancías pueden almacenarse en un depósito aduanero o en una zona de comercio exterior de Estados Unidos durante un máximo de cinco años sin pagar derechos. Las mercancías deben declararse para su entrada en Estados Unidos en los 15 días siguientes a su llegada o antes de salir de un depósito aduanero o de una zona de comercio exterior. Muchos importadores participan en un programa voluntario de autoevaluación con el CBP. Se aplican normas especiales a las mercancías importadas por correo. Todas las mercancías importadas en Estados Unidos están sujetas a inspección por parte del CBP. Algunas mercancías pueden ser importadas temporalmente a Estados Unidos bajo un sistema similar al del Cuaderno ATA. Algunos ejemplos son los ordenadores portátiles utilizados por las personas que viajan por Estados Unidos y las muestras utilizadas por los vendedores.

Origen[editar]

Los tipos impositivos sobre el valor de las transacciones varían según el país de origen. Las mercancías deben etiquetarse individualmente para indicar el país de origen, con excepciones para determinados tipos de mercancías. Las mercancías se consideran originarias del país con el tipo impositivo más elevado para cada mercancía, a menos que cumplan determinados requisitos de contenido mínimo. En virtud del Tratado de Libre Comercio de América del Norte, a las mercancías originarias de Canadá o México se les aplican amplias modificaciones de los derechos y clasificaciones normales.

Clasificación[editar]

Todas las mercancías que no están exentas están sujetas a derechos de aduana calculados de acuerdo con la Lista Arancelaria Armonizada publicada por el CBP y la Comisión Federal de Comercio de Estados Unidos. Esta extensa lista[92] establece los tipos impositivos para cada clase de bienes. La mayoría de las mercancías se clasifican en función de su naturaleza, aunque algunas se basan en su uso.

Tipo de derecho[editar]

Los tipos de los derechos de aduana pueden expresarse en porcentaje del valor o en dólares y céntimos por unidad. Los tipos basados en el valor varían de cero a 20% en la lista de 2011.[93] Los tipos pueden basarse en unidades pertinentes para el tipo concreto de mercancía (por tonelada, por kilogramo, por metro cuadrado, etc.). Algunos derechos se basan en parte en el valor y en parte en la cantidad.

Cuando se mezclen mercancías sujetas a diferentes tipos impositivos, la totalidad del envío podrá gravarse al tipo impositivo aplicable más elevado.[94]

Procedimientos[editar]

Las mercancías importadas suelen ir acompañadas de un conocimiento de embarque o una carta de porte aéreo en los que se describen las mercancías. A efectos del cálculo de los derechos de aduana, también deben ir acompañadas de una factura que documente el valor de la transacción. Las mercancías que figuran en el conocimiento de embarque y en la factura se clasifican y el importador o el CBP calculan los derechos. El importe de estos derechos es pagadero inmediatamente y debe abonarse antes de que las mercancías puedan importarse. En la actualidad, la mayoría de las evaluaciones de las mercancías las realiza el importador y la documentación se presenta al CBP por vía electrónica.

Una vez pagados los derechos, el CBP aprueba la importación de las mercancías. A continuación, pueden retirarse del puerto de entrada, del depósito aduanero o de la zona franca.

Una vez pagados los derechos sobre determinadas mercancías, el importador puede solicitar la devolución de los derechos si las mercancías se exportan sin modificaciones sustanciales. El proceso de solicitar una devolución se conoce como devolución de derechos.

Sanciones[editar]

En caso de incumplimiento de las normas del CBP y de no pago de los derechos, se aplican determinadas sanciones civiles. Las mercancías de las personas sujetas a dichas sanciones pueden ser confiscadas y vendidas por el CBP. Además, pueden aplicarse sanciones penales por determinados delitos. Las sanciones penales pueden alcanzar el doble del valor de las mercancías más veinte años de cárcel.

Zonas de libre comercio[editar]

Las zonas de libre comercio son áreas seguras que se encuentran físicamente en Estados Unidos pero legalmente fuera del territorio aduanero de Estados Unidos. Estas zonas suelen estar cerca de los puertos de entrada. Pueden estar dentro del almacén de un importador. El alcance y el funcionamiento de estas zonas están limitados por la aprobación de la Junta de Zonas de Comercio Exterior.[95] Las mercancías de una Zona de Comercio Exterior no se consideran importadas a Estados Unidos hasta que salen de la Zona. Las mercancías extranjeras pueden utilizarse para fabricar otras mercancías dentro de la zona para su exportación sin pagar derechos de aduana.[96]

Impuestos sobre sucesiones y donaciones[editar]

En Estados Unidos, el impuesto sobre sucesiones y donaciones lo aplican el gobierno federal y algunos gobiernos estatales.[97] El impuesto sobre sucesiones es un impuesto especial que grava el derecho a transmitir bienes en caso de fallecimiento. Grava la herencia, no al beneficiario. Algunos estados imponen un impuesto de sucesiones a los beneficiarios de legados. Los impuestos sobre donaciones gravan al donante cuando los bienes se transfieren a cambio de una contraprestación inferior a la adecuada. El gobierno federal y algunos gobiernos estatales gravan las transferencias a los nietos (o a sus descendientes) con un impuesto sobre transferencias con salto generacional (GSTT, por sus siglas en inglés).

El impuesto federal sobre donaciones se aplica al donante, no al donatario, y se calcula sobre la base de las donaciones imponibles acumuladas, y se reduce por los impuestos sobre donaciones pagados anteriormente. El impuesto federal sobre el patrimonio se calcula sobre la suma del patrimonio imponible y las donaciones imponibles, y se reduce por los impuestos sobre donaciones pagados anteriormente. Estos impuestos se calculan como la base imponible multiplicada por un tipo impositivo gradual (hasta el 35% en 2011). Los impuestos sobre sucesiones y donaciones también se reducen mediante un importante «crédito unificado» equivalente a una exclusión (5 millones de dólares en 2011). Los tipos y las exclusiones han variado, y los beneficios de los tipos más bajos y el crédito se han eliminado gradualmente durante algunos años.

Las donaciones imponibles son determinadas donaciones de bienes estadounidenses efectuadas por extranjeros no residentes, la mayoría de las donaciones de cualquier bien efectuadas por ciudadanos o residentes, que superen una exclusión anual ($13.000 para las donaciones efectuadas en 2011) por donante y por donatario. Las herencias imponibles son determinados bienes estadounidenses de extranjeros no residentes fallecidos y la mayoría de los bienes de ciudadanos o residentes. En el caso de los extranjeros, la residencia a efectos del impuesto sobre sucesiones se basa principalmente en el domicilio, pero los ciudadanos estadounidenses tributan con independencia de su país de residencia. Los bienes inmuebles estadounidenses y la mayoría de los bienes tangibles en Estados Unidos están sujetos al impuesto sobre sucesiones y donaciones, independientemente de que el difunto o donante sea residente o no residente, ciudadano o extranjero.

La base imponible de una donación es el valor justo de mercado de los bienes por encima de la contraprestación recibida en la fecha de la donación. La base imponible de una sucesión es el valor de mercado bruto de todos los derechos considerados bienes en la fecha del fallecimiento (o una fecha de valoración alternativa) («patrimonio bruto»), menos las obligaciones del difunto, los gastos de administración (incluidos los gastos funerarios) y otras deducciones determinadas, véase Base imponible progresiva. Los impuestos estatales sobre el patrimonio son deducibles, con limitaciones, a la hora de calcular la base imponible federal. Los legados a organizaciones benéficas reducen la base imponible.

El impuesto sobre donaciones se aplica a todas las transmisiones irrevocables de participaciones en bienes tangibles o intangibles. El impuesto sobre sucesiones se aplica a todos los bienes que posea total o parcialmente un ciudadano o residente en el momento de su fallecimiento, en la medida de su participación en los mismos. En general, todos los tipos de bienes están sujetos al impuesto sobre el patrimonio.[99] La legislación estatal aplicable en materia de patrimonio determina si un difunto tiene un interés suficiente en los bienes para que éstos estén sujetos al impuesto sobre donaciones o al impuesto sobre el patrimonio. Ciertos intereses en bienes que se extinguen con el fallecimiento (como los seguros de vida) se incluyen en el patrimonio imponible.

Los valores imponibles de herencias y donaciones son el valor justo de mercado. En el caso de algunos bienes, como acciones y bonos de gran difusión, el valor puede determinarse mediante cotizaciones de mercado. El valor de otros bienes puede determinarse mediante tasaciones, que están sujetas a posibles impugnaciones por parte de la autoridad tributaria. La valoración de uso especial se aplica a las explotaciones agrícolas y a las sociedades anónimas cerradas, con sujeción a un importe limitado en dólares y a otras condiciones. Los activos monetarios, como el dinero en efectivo, las hipotecas y los pagarés, se valoran por su importe nominal, a menos que se establezca claramente otro valor.

El producto de un seguro de vida se incluye en el patrimonio bruto. El valor del derecho del beneficiario de una herencia a percibir una renta vitalicia se incluye en el patrimonio bruto. Determinadas transmisiones en vida pueden incluirse en el patrimonio bruto. Determinados poderes de un difunto para controlar la disposición de bienes por parte de otro se incluyen en el patrimonio bruto.

El patrimonio imponible de un difunto casado se reduce mediante una deducción por todos los bienes que pasan al cónyuge del difunto. Se incluyen determinados intereses extinguibles. Pueden aplicarse otras condiciones.

Los otorgantes de donaciones que superen la exclusión anual deben presentar una declaración del impuesto sobre donaciones mediante el formulario 709 del IRS[100] y pagar el impuesto. Los albaceas de herencias con un valor bruto superior al crédito unificado deben presentar una declaración del impuesto sobre sucesiones en el formulario 706 del IRS[101] y pagar el impuesto con cargo a la herencia. Las declaraciones son obligatorias si las donaciones o el patrimonio bruto superan las exclusiones. Cada estado tiene sus propios formularios y requisitos de presentación. Las autoridades fiscales pueden examinar y ajustar las declaraciones del impuesto sobre donaciones y sucesiones.

Licencias e impuestos profesionales[editar]

Muchas jurisdicciones de Estados Unidos gravan con impuestos o tasas el privilegio de ejercer una actividad concreta o mantener una certificación profesional determinada. Estas tasas pueden consistir en una cantidad fija en dólares al año para el titular de la licencia, una cantidad basada en el número de profesionales de la empresa, un porcentaje de los ingresos o cualquier otra base. Las personas que prestan servicios profesionales o personales suelen estar sujetas a estas tasas. Ejemplos comunes son los contables, abogados, barberos, casinos, dentistas, médicos, mecánicos de automóviles, fontaneros y corredores de bolsa. Además de la tasa, pueden imponerse otros requisitos para obtener la licencia.

Los 50 estados imponen una tasa por el permiso de circulación de vehículos. Generalmente, las tasas se basan en el tipo y el tamaño del vehículo y se imponen anual o bianualmente. Todos los estados y el Distrito de Columbia también imponen una tasa por el permiso de conducir, que generalmente debe renovarse con el pago de la tasa cada cierto tiempo.

Tasas de usuario[editar]

Los gobiernos suelen imponer tasas por el uso de determinadas instalaciones o servicios. Estas tasas suelen imponerse en el momento del uso. Puede haber permisos de uso múltiple. Por ejemplo, se imponen tasas por el uso de parques nacionales o estatales, por solicitar y obtener determinadas resoluciones del Servicio de Impuestos Internos de Estados Unidos (IRS), por el uso de determinadas autopistas (denominadas «peajes» o carreteras de peaje), por aparcar en la vía pública y por el uso del transporte público.

Administración fiscal[editar]

Los impuestos en Estados Unidos son administrados por cientos de autoridades fiscales. A nivel federal hay tres administraciones tributarias. La mayoría de los impuestos federales nacionales son administrados por el Servicio de Impuestos Internos, que forma parte del Departamento del Tesoro. Los impuestos sobre el alcohol, el tabaco y las armas de fuego son administrados por la Agencia de Impuestos y Comercio de Alcohol y Tabaco (TTB). Los impuestos sobre las importaciones (derechos de aduana) son administrados por el Servicio de Aduanas y Protección de Fronteras de EE. UU. (CBP). La TTB también forma parte del Departamento del Tesoro y la CBP pertenece al Departamento de Seguridad Nacional.[102]

La organización de las administraciones fiscales estatales y locales varía mucho. Cada estado mantiene una administración fiscal. Unos pocos estados administran algunos impuestos locales total o parcialmente. La mayoría de las localidades también mantienen una administración fiscal o la comparten con localidades vecinas.

Federal[editar]

Servicio de Impuestos Internos (IRS por sus siglas en inglés)[editar]

El Servicio de Impuestos Internos (IRS) administra todas las leyes fiscales federales de EE. UU. sobre actividades nacionales, excepto los impuestos administrados por TTB. Las funciones del IRS incluyen:

- Procesamiento de declaraciones de impuestos federales (excepto las de TTB), incluidas las de la Seguridad Social y otros impuestos federales sobre nóminas.

- Prestar asistencia a los contribuyentes en el cumplimiento de las declaraciones fiscales.

- Recaudar todos los impuestos adeudados en relación con dichas declaraciones.

- Aplicación de la legislación fiscal mediante el examen de las declaraciones y la imposición de sanciones.

- Mecanismo de recurso en los litigios fiscales federales.

- Remitir asuntos al Departamento de Justicia para su enjuiciamiento.

- Publicación de información sobre los impuestos federales de EE. UU., incluidos formularios, publicaciones y otros materiales.

- Proporcionar orientaciones escritas en forma de resoluciones vinculantes para el IRS para el público y para contribuyentes concretos.

El IRS mantiene varios Centros de Servicio en los que se procesan las declaraciones de impuestos. Los contribuyentes suelen presentar[103] la mayoría de las declaraciones de impuestos por correo en estos Centros de Servicio, o electrónicamente. El IRS también mantiene una Oficina Nacional en Washington D. C., y numerosas oficinas locales[104] que prestan servicios a los contribuyentes y administran los exámenes fiscales.

Examen[editar]

Las declaraciones de la renta presentadas ante el IRS están sujetas a examen[105] y ajuste, lo que comúnmente se denomina auditoría del IRS. Sólo un pequeño porcentaje de las declaraciones (alrededor del 1% de las declaraciones individuales en el ejercicio 2008 del IRS)[106] son examinadas cada año. En la selección de las declaraciones se utilizan diversos métodos basados en la experiencia del IRS. Durante el examen, la IRS puede solicitar información adicional al contribuyente por correo, en persona en las oficinas locales de la IRS o en el establecimiento comercial del contribuyente. El contribuyente tiene derecho a ser representado por un abogado, un contador público certificado (CPA) o un agente inscrito, a expensas del contribuyente, que puede hacer representaciones ante el IRS en nombre del contribuyente.

Los contribuyentes tienen ciertos derechos en una auditoría. Al término de la auditoría, el IRS puede aceptar la declaración de impuestos tal como se presentó o proponer ajustes[107] a la declaración. La Agencia Tributaria también puede imponer sanciones e intereses. Por lo general, los ajustes deben proponerse en un plazo de tres años[108] a partir de la fecha de vencimiento de la declaración de la renta. Determinadas circunstancias amplían este plazo, como la infravaloración sustancial de los ingresos y el fraude. El contribuyente y el IRS pueden acordar[109] conceder al IRS un plazo adicional para concluir una auditoría. Si el IRS propone ajustes, el contribuyente puede estar de acuerdo con el ajuste, apelar dentro del IRS, o buscar la determinación judicial del impuesto.

Sentencias publicadas y privadas[editar]

Además de hacer cumplir las leyes fiscales, el IRS proporciona orientación formal e informal a los contribuyentes. Aunque a menudo se hace referencia a las regulaciones del IRS, las regulaciones bajo el Código de Rentas Internas son emitidas por el Departamento del Tesoro. La orientación del IRS consiste en:

- Resoluciones fiscales, Procedimientos fiscales y diversos pronunciamientos del IRS aplicables a todos los contribuyentes y publicados en el Boletín de Impuestos Internos,[110] que son vinculantes para el IRS.

- Resoluciones por carta privada sobre cuestiones específicas, aplicables únicamente al contribuyente que solicitó la resolución.

- Publicaciones del IRS que proporcionan instrucción informal al público sobre asuntos fiscales.[111]

- Formularios e instrucciones del IRS.[112]

- Un sitio web completo.[113]

- Asesoramiento informal (no vinculante) por teléfono

Agencia de Impuestos y Comercio de Alcohol y Tabaco[editar]

La Agencia de Impuestos y Comercio de Alcohol y Tabaco (TTB), una división del Departamento del Tesoro, aplica las leyes federales sobre impuestos especiales relacionados con el alcohol, el tabaco y las armas de fuego. La TTB tiene seis divisiones, cada una con funciones diferenciadas:

- Centro de Recaudación: tramitación de declaraciones fiscales y expedición de permisos, y actividades conexas

- Gestión de riesgos: elabora internamente directrices y supervisa los programas

- Auditoría fiscal: comprueba la declaración y el pago de impuestos

- Investigaciones comerciales: investigación del brazo para artículos distintos del tabaco

- División de Control del Tabaco: medidas de control del tabaco

- División de Publicidad, Etiquetado y Formulación: aplica diversas medidas de etiquetado y control de ingredientes.

La aplicación de la legislación penal relacionada con el TTB corre a cargo de la Agencia de Alcohol, Tabaco, Armas de Fuego y Explosivos, una división del Departamento de Justicia.

Aduanas y Protección de Fronteras[editar]

El Servicio de Aduanas y Protección Fronteriza de Estados Unidos (CBP), una agencia del Departamento de Seguridad Nacional de Estados Unidos, recauda derechos de aduana y regula el comercio internacional. Cuenta con una plantilla de más de 58.000 empleados que cubren más de 300 puertos oficiales de entrada a Estados Unidos. El CBP tiene autoridad para confiscar y disponer de la carga en caso de determinadas infracciones de las normas aduaneras.

Administraciones estatales[editar]

Cada estado de Estados Unidos tiene su propia administración fiscal, sujeta a las normas de la legislación y reglamentación de ese estado. Por ejemplo, la Junta de Impuestos de Franquicias de California. En la mayoría de los estados se denominan Departamento de Hacienda o Departamento de Impuestos. Las competencias de las autoridades fiscales estatales varían mucho. La mayoría aplican todos los impuestos estatales, pero no la mayoría de los impuestos locales. Sin embargo, muchos estados han unificado la administración del impuesto sobre las ventas a nivel estatal, incluso para los impuestos sobre las ventas locales.

Las declaraciones de impuestos estatales se presentan por separado ante esas administraciones tributarias, no ante las federales. Cada Estado tiene sus propias normas de procedimiento, que varían mucho.

Administraciones locales[editar]

La mayoría de las localidades de Estados Unidos administran la mayor parte de sus propios impuestos. En muchos casos, existen múltiples jurisdicciones fiscales locales con respecto a un contribuyente o propiedad en particular. En el caso de los impuestos sobre bienes inmuebles, la jurisdicción fiscal suele estar representada por un asesor/recaudador fiscal cuyas oficinas se encuentran en las instalaciones de la jurisdicción fiscal.

Base legal[editar]

La Constitución de los Estados Unidos dispone que el Congreso «tendrá la facultad de establecer y recaudar Impuestos, Derechos, Impuestos Internos y Aranceles...pero todos los Derechos, Impuestos Internos y Aranceles Internos serán uniformes en todo el territorio de los Estados Unidos».[114] Antes de su enmienda, establecía que «No se establecerá ningún Impuesto de Capitación, ni ningún otro impuesto directo, a menos que sea proporcional al Censo...» La 16.ª Enmienda establecía que «el Congreso tendrá la facultad de establecer y recaudar impuestos sobre las rentas, cualquiera que sea su origen, sin prorrateo entre los diversos Estados y sin tener en cuenta ningún censo o enumeración.» La 10.ª Enmienda establecía que «los poderes no delegados a los Estados Unidos por esta Constitución, ni prohibidos a los Estados, están reservados a los Estados respectivamente, o al pueblo.»

El Congreso ha promulgado numerosas leyes relativas a los impuestos desde la adopción de la Constitución. Estas leyes están codificadas en el Título 19, Derechos de Aduana, el Título 26, Código de Rentas Internas, y otras disposiciones. Estas leyes autorizan específicamente al Secretario del Tesoro de los Estados Unidos a delegar diversos poderes relacionados con la imposición, liquidación y recaudación de impuestos.

Las constituciones estatales otorgan uniformemente al gobierno estatal el derecho a imponer y recaudar impuestos. Las limitaciones que imponen las constituciones estatales varían mucho.

Diversos individuos y grupos marginales han cuestionado la legitimidad del impuesto federal sobre la renta de Estados Unidos. Estos argumentos son variados, pero han sido uniformemente rechazados por el Servicio de Impuestos Internos y por los tribunales y tachados de frívolos.[115][116][117]

Aspectos relacionados con la política[editar]

Los comentaristas Benjamin Page, Larry Bartels y Jason Seawright sostienen que la política fiscal federal en relación con la regulación y la reforma en Estados Unidos tiende a favorecer a los estadounidenses ricos. Afirman que la influencia política es un derecho legal que los ricos pueden ejercer aportando fondos para presionar a favor de sus preferencias políticas.[119]

Cada uno de los principales tipos de impuestos en Estados Unidos ha sido utilizado por alguna jurisdicción en algún momento como herramienta de política social. Tanto los liberales como los conservadores han reclamado impuestos más progresivos en EE. UU.[120][121] Page, Bartels y Seawright afirman que, aunque los miembros del gobierno están a favor de un cambio hacia los impuestos progresivos, debido a los déficits presupuestarios, los ciudadanos de clase alta aún no están dispuestos a presionar por el cambio. Durante el gobierno de Bush se aplicaron recortes fiscales, que se prorrogaron en 2010, lo que hizo que los impuestos federales sobre la renta fueran menos progresivos.[119]

Evasión de impuestos[editar]

El Servicio de Impuestos Internos estimó que, en 2001, la brecha fiscal era de 345.000 millones de dólares.[123] La brecha fiscal es la diferencia entre la cantidad de impuestos legalmente adeudados y la cantidad realmente recaudada por el gobierno. En 2006, la brecha fiscal se estimaba en 450.000 millones de dólares.[124] Dos años más tarde, en 2008, la brecha fiscal se estimaba entre 450.000 y 500.000 millones de dólares y los ingresos no declarados se estimaban en aproximadamente 2 billones de dólares.[125] Por lo tanto, entre el 18 y el 19 por ciento del total de ingresos declarables no se declaraba correctamente al IRS.[125]

Sanciones[editar]

El IRS considera diferentes razones para penalizar, no cumplir con los plazos de impuestos o cometer errores en su declaración puede dar lugar a sanciones por parte del IRS. Estas sanciones se aplican a situaciones como no presentar la declaración a tiempo, no pagar lo que debe o incluir información inexacta. El IRS también puede cobrar intereses sobre las sanciones impagadas, y algunas sanciones se acumulan mensualmente hasta que se liquida el importe total. Para evitar estas consecuencias, es importante entender los diferentes tipos de sanciones, cómo hacerles frente si recibe una y, lo que es más importante, cómo presentar sus impuestos con precisión y a tiempo.[126] El IRS informará al destinatario de cuándo se le impondrá la sanción mediante un aviso o una carta por correo. Estos documentos detallarán la multa, el motivo de la misma y los pasos a seguir a continuación. Asimismo, la información detallada debe ser corroborada, ya que si el usuario puede resolver el problema lo antes posible, no se le impondrá la multa. Hacienda aplica ciertos intereses sobre las sanciones que se han producido. Sin embargo, la fecha a partir de la cual comienzan a cobrarse los intereses puede variar en función del tipo de sanción que se haya impuesto. Estos intereses se devengan sobre el importe adeudado hasta que se abona la totalidad del saldo. Por otro lado, es importante tener en cuenta que los intereses pueden incrementar significativamente el importe total adeudado, por lo que el usuario debe hacerse cargo de sus obligaciones tributarias lo antes posible y de manera eficiente para que pueda evitar cualquier cargo adicional. Es importante tener en cuenta que Hacienda permite al sancionado impugnar su sanción si considera que la cuantía impuesta es inadecuada.[126]

Tasas de interés[editar]

Los intereses que cobra el IRS se deben a las personas físicas o jurídicas que no pagan a tiempo sus impuestos o cantidades adeudadas y no cubren el importe devengado, aunque se haya presentado una solicitud de prórroga. Asimismo, pueden generarse intereses en caso de que la cantidad que se haya pagado supere el valor correspondiente. El IRS ha establecido la normatividad tributaria de manera muy clara para que los usuarios cumplan con sus obligaciones fiscales de manera adecuada.[127]

Tasas de interés trimestrales[editar]

En 2024, los tipos de interés trimestrales se dividen en función de la categoría a la que se asignen. Entre las categorías consideradas por el IRS, el interés impuesto sobre el pago en exceso no realizado por una empresa, es decir, un particular, es del 8%. En cambio, el pago en exceso efectuado por una empresa es del 7%. El pago en defecto, ya sea por parte de una empresa o de un particular, es del 8%. El interés impuesto al GATT (parte de un pago en exceso efectuado por una empresa superior a 10.000 euros) es del 5,5%. Para las grandes empresas con pagos insuficientes, el interés aplicado es del 10%. Por último, el interés aplicado al depósito 6603 del Código de Impuestos Internos (IRC) (tipo federal a corto plazo) es del 5%.[128]

Tipos de sanciones[editar]

Multa por declaración informativa[editar]

Esta sanción se aplica cuando la información o las declaraciones fiscales no se presentan a tiempo o correctamente, es decir, en caso de que existan inconsistencias en la información se aplicará esta sanción al usuario. En este caso se podrán aplicar recargos, según lo establecido en el 2024, dependiendo del plazo en que el usuario responda luego de haber sido notificado. La sanción puede ir desde USD 60, en caso de que la respuesta se realice 30 días después, hasta USD 630 por desatención intencional.[129]

Multa por no presentar la declaración[editar]

Esta sanción se impone a la persona física que no presenta la declaración de la renta en la fecha prevista. En este caso, la multa equivale al 5% de los impuestos que no se hayan pagado cada mes, sin embargo, el límite máximo es de hasta el 25%. Por otro lado, en caso de que la multa por no presentar la declaración y la multa por no pagar los respectivos impuestos se combinen en el mismo mes, la multa por no presentar la declaración se reduce en la cuantía de la multa por no pagar, lo que da lugar a una multa combinada del 5% por cada mes o parte del mes en que la declaración se presente con retraso. Después de 5 meses de impago de cualquier cantidad, la sanción por no presentar se reduce en su totalidad, sin embargo, la sanción por impago tiene un límite del 25%. Por último, en caso de que la declaración se haya presentado con más de 60 días de retraso, los cargos pueden alcanzar hasta 485 USD después del 12 de diciembre de 2023.[130]

Falta de pago de la multa[editar]

Esta sanción se aplica al cliente que no ha pagado sus impuestos antes de la fecha de vencimiento. En este caso, la penalización se fija con un porcentaje basado en el importe de los impuestos que no se han pagado. Como ya se ha dicho, esta penalización no superará el 25%.[131]

Sanción relacionada con la exactitud de la información[editar]

Esta sanción se aplica cuando la persona paga menos de lo que declara en su declaración de la renta. Las razones por las que las personas no pagan lo que corresponde puede ser porque no han declarado el monto real o total de sus ingresos, por otro lado, puede suceder que la persona haya solicitado algún tipo de prórroga o crédito para el cual no califica. Dentro de esta sanción Hacienda puede proceder de dos formas. Puede aplicar una sanción por Negligencia o inobservancia de las normas o reglamentos, que se debe a la falta de atención y seguimiento correcto de las leyes tributarias estadounidenses para completar la declaración de impuestos. Se considera que la persona puede desatender imprudente o intencionadamente las normas o reglamentos establecidos. Por otro lado, también puede darse el caso de que se aplique una sanción por subestimación sustancial del impuesto sobre la renta, que se aplica cuando la persona subestima su deuda tributaria en un 10% del impuesto que figura en su declaración o equivale a 5.000 USD. Sin embargo, si la persona se ha beneficiado de una deducción empresarial, el porcentaje es del 5% o de 5.000 USD.[132]

Solicitud errónea de reembolso o crédito[editar]

Esta sanción se aplica cuando la persona ha presentado una solicitud de reembolso o de devolución del impuesto sobre la renta por un importe excesivo y no existe una causa razonable para dicha solicitud. La sanción es igual al 20% de la cantidad excesiva que se haya reclamado.[133]

Multa por falta de depósito[editar]

Esta sanción se aplica cuando el individuo no ha pagado los impuestos laborales correspondientes a tiempo y en la cuantía adecuada. Estos impuestos laborales incluyen los impuestos sobre la renta del individuo, la seguridad social y la asistencia sanitaria, y el desempleo federal. El porcentaje de la multa depende de cuántos días se retrase el pago desde la fecha de vencimiento. De 1 a 5 días equivale a una multa del 2% del importe que no se ha pagado, sin embargo, si el retraso supera los 15 días el porcentaje puede aumentar hasta el 10%.[134]

Multas al preparador de impuestos[editar]

Se sanciona a los preparadores de declaraciones de impuestos que incurran en faltas, es decir, puede existir la posibilidad de que un agente certificado para preparar las declaraciones de impuestos de un tercero incumpla con las normas fiscales establecidas. Los cargos se harán con base en el número de infracciones, el tipo de normatividad violada, los índices de inflación y el número de ejercicios fiscales registrados.[135]

Multa por cheque rechazado u otra forma de pago[editar]

Esta sanción simplemente se aliviará cuando el proveedor bancario de la persona no acepte el cheque u otra forma de pago del usuario. Esto puede deberse a que no hay dinero suficiente en la cuenta bancaria para cubrir el importe del impuesto adeudado. En este caso, el importe de la sanción es de 25 USD cuando la cantidad adeudada es inferior a 1.250 USD. En caso de que la deuda supere esta cantidad, la sanción es del 2% de la cantidad adeudada.[136]

Multa por pago incompleto del impuesto estimado por parte de las empresas[editar]

Este tipo de sanción está destinada a las empresas que no han efectuado pagos suficientes basados en el impuesto estimado o que simplemente no han pagado a tiempo. Por lo general, las empresas efectúan estos pagos trimestralmente cuando prevén pagar más de 500 USD en su declaración de la renta. La cuantía de la sanción dependerá del importe del pago incompleto, del período de retraso en el pago y del tipo de interés trimestral mencionado anteriormente.[137]